L’acquisition d’un bien immobilier est un tournant important dans la vie d’un couple. Il marque à la fois un engagement financier et émotionnel de long terme. De ce fait, cette décision, souvent accompagnée d’un grand enthousiasme, nécessite une planification minutieuse et une considération des divers aspects juridiques et financiers impliqués.

Parmi ces facteurs, le statut marital joue un rôle crucial. En effet, il influence non seulement les conditions de prêt mais aussi les droits de propriété et la gestion des biens.

Achat immobilier en couple

Avantages du mariage aux yeux des banques

Lorsqu’il s’agit de financer l’achat d’une maison, le mariage est perçu par les banques comme un signe de stabilité et de confiance. Cette perception est particulièrement pertinente lorsqu’on considère l’ampleur et la durée des prêts immobiliers. En effet, les couples mariés sont souvent vus comme des emprunteurs plus fiables. En conséquence, cela peut se traduire par des conditions de prêt plus favorables, telles que des taux d’intérêt inférieurs ou des exigences de garantie assouplies.

Par ailleurs, la présence d’un conjoint offre une couche supplémentaire de sécurité en cas de décès inattendu de l’un des partenaires. Ainsi, généralement, les assurances décès invalidité à 100 % sur les deux têtes sont associées aux prêts immobiliers. De ce fait, elles garantissent que le solde du crédit sera intégralement remboursé, soulageant ainsi le conjoint survivant de cette charge financière. Ce dispositif assure non seulement une tranquillité d’esprit pour le couple, mais renforce également la confiance des banques dans leur capacité à recouvrer le prêt, même en cas de circonstances malheureuses.

Je souhaite obtenir un devis sur mes assurances de prêt : Cliquez ici !

Achat immobilier en couple

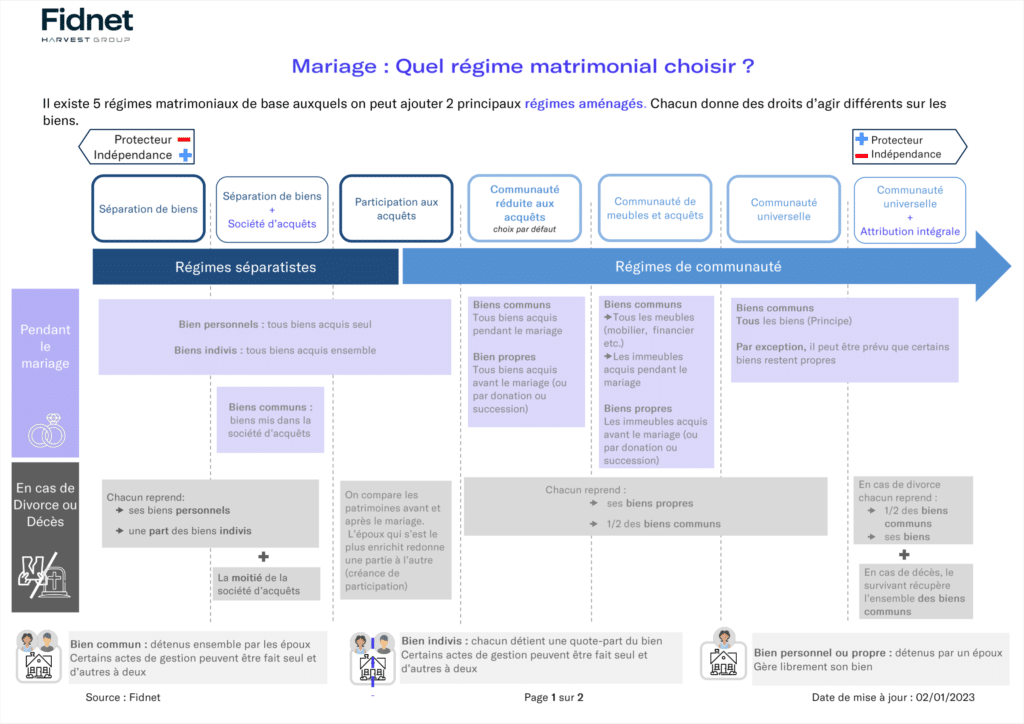

Reprenons les deux régimes matrimoniaux les plus courants en France

Régime de la communauté légale réduite aux acquêts

En l’absence de contrat de mariage spécifique, les couples en France sont automatiquement soumis au régime de la communauté légale réduite aux acquêts. Dans ce cadre, tout bien immobilier acquis après le mariage est considéré comme appartenant conjointement aux deux époux. Ainsi, ils bénéficient d’un droit de propriété identique. Cela signifie que chacun a un droit égal sur le bien, offrant une protection mutuelle et une simplicité dans la gestion des actifs. Néanmoins, les biens possédés avant le mariage ou à la suite d’une succession restent la propriété individuelle de chaque conjoint.

Achat immobilier en couple

Séparation des biens

Offrant une indépendance financière à chaque conjoint, ce régime implique que chacun des époux conserve la propriété exclusive des biens qu’il acquiert. Peu importe qu’ils soient acquis avant ou pendant le mariage. Ce régime est souvent choisi pour protéger les actifs individuels et maintenir une clarté financière dans le couple. Mais il nécessite une gestion plus détaillée lors de l’acquisition de biens communs, comme l’immobilier. A ce titre, les époux font généralement leurs acquisitions sous forme de SCI.

En résumé, les modalités d’achat immobilier varient significativement selon le régime matrimonial. Par exemple, sous la communauté légale, un bien acheté après le mariage appartient à parts égales aux deux époux. En contraste, sous la séparation des biens, chaque conjoint peut acquérir et posséder des biens indépendamment, ce qui nécessite une attention particulière lors de l’achat conjoint pour déterminer la part de chacun.

Je souhaite savoir combien je peux économiser sur mes assurances de prêt : Cliquez ici !

Utilisation de fonds personnels

Les fonds personnels, tels que les héritages ou les donations reçus avant ou pendant le mariage, peuvent jouer un rôle crucial dans l’achat immobilier. En effet, sous la communauté réduite aux acquêts, ces fonds restent personnels. Mais leur utilisation pour l’achat d’un bien commun doit être clairement définie pour éviter toute confusion future. Dans le régime de séparation des biens, l’utilisation de fonds personnels reste distincte, n’affectant pas la propriété commune.

Conclusion

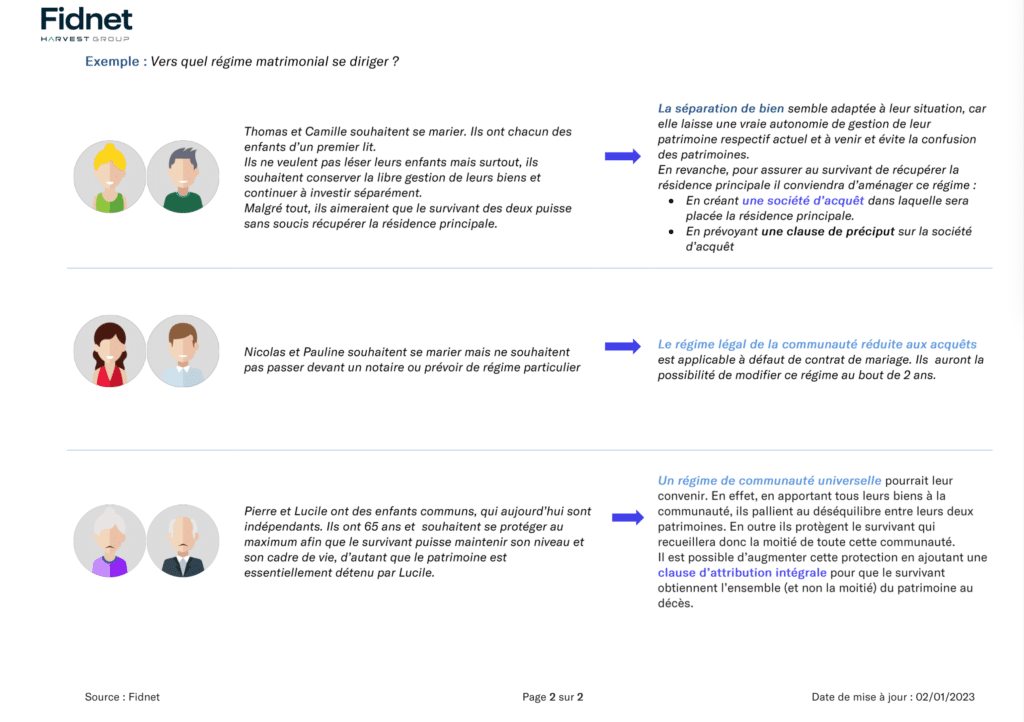

En résumé, le mariage influence considérablement l’achat immobilier sous plusieurs aspects. D’une part, il renforce la confiance des banques pour les prêts. D’autre part, il offre une sécurité grâce aux assurances décès – invalidité en cas de décès d’un conjoint. Enfin, il impacte la propriété et la gestion des biens selon le régime matrimonial choisi. Que ce soit sous la communauté légale, la communauté réduite aux acquêts, la communauté universelle ou la séparation des biens, chaque régime présente ses avantages et particularités.

Pour les couples envisageant un achat immobilier, il est crucial de bien comprendre ces régimes et de choisir celui qui correspond le mieux à leurs besoins et objectifs. Ainsi, une réflexion approfondie sur ces aspects peut non seulement simplifier le processus d’achat, mais aussi assurer une sécurité et une harmonie financières à long terme.

Les cinq principaux régimes matrimoniaux

- Communauté de biens réduite aux acquêts : Les biens acquis après le mariage sont communs, tandis que ceux acquis avant ou à la suite d’une succession restent personnels.

- Séparation de biens : Chaque conjoint conserve la propriété individuelle de ses biens, qu’ils soient acquis avant ou pendant le mariage.

- Communauté universelle : Tous les biens, qu’ils soient acquis avant ou pendant le mariage, sont mis en commun.

- Participation aux acquêts : Chaque conjoint gère ses biens séparément pendant le mariage, mais partage les enrichissements acquis durant le mariage en cas de divorce ou de décès.

- Communauté de biens meubles et acquêts : Tous les biens, indépendamment de quand ils sont acquis, sont considérés comme des biens communs du couple.

Je souhaite obtenir un bilan patrimonial : Cliquez ici !

Achat immobilier en couple

Achat immobilier en couple

Téléchargez notre mémo sur les régimes matrimoniaux : Cliquez ici !

Achat immobilier en couple

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance-vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son indépendance vous garantit un conseil impartial, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.

Communication non contractuelle

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. En conséquence, l’objectif de performance n’est pas garanti. L’assureur s’engage sur le nombre d’unités de compte et non sur leur valeur qu’il ne garantit pas. Elles s’entendent hors fiscalité et frais de gestion annuels des contrats de capitalisation concernés.

En investissant sur des supports en unités de compte vous profitez du potentiel de performances des marchés financiers, mais vous prenez un risque de perte en capital. En effet, l’assureur s’engage sur le nombre d’unités de compte, mais ne garantit pas leur valeur. Celle-ci est soumise à des fluctuations, à la hausse comme à la baisse, en fonction de l’évolution des marchés financiers.

Notez qu’un entretien auprès d’un conseiller est indispensable afin de vérifier que les solutions présentées sont en cohérence avec votre situation. Sachez que la souscription à cette solution prendra en compte les objectifs et le profil d’investisseur de l’épargnant. L’investissement portant sur des supports en unités de compte présente un risque de perte en capital.