Quelles sont les alternatives au fonds en euros de l’assurance vie ?

Les Français possèdent environ 55 millions de contrats d’assurance-vie pour 18 millions de détenteurs. 45 % des ménages possèdent une assurance-vie. L’encours de l’assurance-vie a dépassé en 2019 les 1 800 milliards d’euros. Cependant, ce n’est pas un secret, les fonds en euros autrefois très prisés des épargnants sont de moins en moins attractifs. Les fonds euros présentent des rentabilités faibles, en baisse ininterrompue depuis 20 ans. Bonne nouvelle, pour booster la performance de votre assurance-vie, il est envisageable de se tourner vers d’autres solutions plus ou moins risquées. Alors voyons quelles sont les alternatives au fonds en euros de l’assurance vie ?

La baisse des rendements du fonds euro s’explique de plusieurs manières. Les autorités de contrôle, via la loi Sapin 2 ont fortement incité les assureurs à baisser considérablement les taux servis pour dissuader les épargnants de continuer à investir dans ce type d’allocations. Par ailleurs, dans une conjoncture de développement des taux d’intérêt négatifs, des ajustements sur les rendements devenaient impérieux.

Pour mémoire, les fonds en euros contiennent en moyenne 80 % d’obligations composés de dettes « corporate » et de dettes souveraines. Or, les taux longs ont diminué et sont même négatifs. In fine, les emprunts d’état ne sont plus rémunérateurs, mais à contrario, coûtent de l’argent.

L’obligation de trouver des alternatives pour les compagnies d’assurance

Pour conjurer cette évolution, les compagnies d’assurance doivent proposer aux épargnants des solutions alternatives, davantage investis en actifs risqués mais aussi plus rémunératrices à long terme. L’assureur imposera d’accéder au fonds euros, pour ceux qui les acceptent encore, d’investir une partie de son épargne en fonds obligataires ou actions (avec un minimum de 20 ou 30% de l’allocation globale).

Actuellement, il n’existe pas d’alternative unique, cependant l’investisseur devra accepter de prendre un risque. La diversification est maintenant indispensable pour obtenir un rendement sous peine de ne plus en avoir du tout.

Centaure Investissements vous présente quelles sont les alternatives au fonds en euros de l’assurance-vie ? (et à la loi Sapin 2) en 2021.

Quelles alternatives au fonds en euros de l’assurance-vie ?

L’inexorable baisse des fonds euros en assurance vie

Le recul est encore net en 2020 chez la plupart des compagnies d’assurances. Alors qu’AFER dégaine comme chaque année des taux en général supérieurs aux autres, le recul est de -0,15% ET offre à ses souscripteurs un taux de 1,70% brut cette année. La « casse » est limitée, une fois encore.

Par ailleurs, la fourchette des rendements constatés s’établit plutôt entre 0,85% et 1,30% chez la plupart des assureurs (net de frais de gestion – hors prélèvements sociaux annuels à 17,2%). Ceci dans une conjoncture portée par une généralisation de baisse des taux d’intérêt. Les assureurs se défendent en arguant de la faiblesse du dollar, d’un recul des marchés actions mais aussi par le souci d’une gestion prudente dans une crise sanitaire plus qu’incertaine.

La participation aux bénéfices

Les assureurs ont pu compter sur les réserves financières constituées au fil des ans, et dans lesquelles ils doivent désormais puiser. Ces réserves sont composées d’une provision pour participation aux bénéfices, des plus-values latentes dégagées sur les placements actions et les plus-values dégagées sur les placements obligataires plus anciens que ceux servis actuellement. Notons que la provision pour participation aux bénéfices à fin 2020 représentait 3 % de ces mêmes encours, soit environ 45 % des réserves financières.

Précisons que la provision pour participation aux bénéfices correspond aux bénéfices passés qui n’ont pas été versés aux assurés, mais qui néanmoins leur appartiennent. L’assureur-vie a l’obligation de leur verser dans un délai maximum de 8 ans suivant leur comptabilisation.

Les poids lourds

Quelles alternatives au fonds en euros de l’assurance-vie ?

ALLIANZ

L’assureur , prudent par nature, continue de provisionner la participation aux bénéfices (PPB) de ses fonds euros, qui atteint en moyenne 3,40% de l’encours contre 3% à fin 2019. De facto le rendement est en baisse lui aussi de 0,15 point sur un an à 1,04% pour le fonds euros du contrat Allianz Multi Epargne Vie.

Le contrat Allianz Yearling Vie affiche un rendement de 1,35% pour un maximum de 1,90% (selon les bonus).

Les retombées économiques de la pandémie de Covid-19 ne sont pas non plus étrangères aux sous performances des fonds euros. De plus, certains experts prévoient également une tendance à la baisse pour les UC en raison de la crise sanitaire, car dépendants mécaniquement de la fluctuation des indices boursiers.

AXA ET AGIPI

Axa et AGIPI ont dégainé dès le vendredi 22 janvier, via communiqué de presse. Les performances de leurs principaux contrats comme Arpèges, Excelium, Privilège, Cler et Clef, Figures Libres passant à 1,20% pour 2020, contre 1,60% en 2019.

Ce recul notable s’applique aussi sur le bonus de rémunération généralement servis à certains assurés. Idem pour les contrats plus haut de gamme et les PER n’échappant à la purge 2020.

SURAVENIR

Poids lourd du secteur, la filiale du groupe ARKEA affiche des baisses pour 2020. Le recul atteint 0,30 point sur NaviG’Options (0,50% en gestion libre) et Excelsius Vie (1,15% en gestion libre), un bonus de 0,30 point étant accordé sur ce dernier contrat pour toute détention d’unités de compte supérieure à 50%. Pour le contrat Patrimoine Vie Plus, vendu par les CGP, le rendement est en baisse de 0,40 point pour la gestion libre.

La belle résistance des fonds euro en ligne

Ces contrats commercialisés notamment par Fortuneo, Linxea ou encore et Yomoni, le taux du fonds euros reculent de 2,40% à 2%. Le contrat Patrimea Premium, d’ Oradea Vie recule seulement de 0,05 point à 1,20%. Le fonds Sécurité Infra Euro, assuré là aussi par Oradea Vie et lancé en 2020, sert quant à lui une rémunération de 2,10% ! Sérénipierre de Primonial sert quant à lui un taux de 2,50% pour le fonds sécurité Pierre Euro, contre 2,80% en 2019.

Malgré tout, l’assurance-vie demeure une valeur refuge grâce à sa stabilité. Elle continue à distribuer des rémunérations plus intéressantes par rapport au Livret A. Ainsi le fonds euro reste encore un produit d’appel pour les épargnants.

Les fonds en euros nouvelle génération

Ces supports permettent une rémunération plus élevée que pour un fonds en euros sans obérer la garantie du capital. Ainsi, Les compagnies ont développé de nouveaux fonds en euros plus orientés vers les actions et l’immobilier.

- Fonds euro-immobilier: l’assureur investi via des SCPI dans des bureaux ou entrepôts. Le rendement fort du succès des SCPI ces dernières années est relativement stable, mais gare à une bulle future !

- Fonds euro-dynamiques: l’assureur partage le capital entre un compartiment peu risqué et l’autre, davantage orienté vers les marchés financiers. Ces fonds sont également garantis en capital. Cependant le rendement n’est pas garanti comme un fonds euro et doit s’envisager sur le long terme.

Les unités de comptes

L’une des principales réponse à la question quelles alternatives au fonds en euros de l’assurance-vie ? Il s’agit de supports plus ou moins volatiles, les OPCVM, sujets à des rendements plus ou moins importants, voire à des baisses potentiellement importantes selon que les unités de comptes choisies sont plus ou moins dynamiques. Elles nécessitent une connaissance financière accrue en terme de thématique, de secteur, de macro-économie, de ratios et de nombreux autres indicateurs, pour envisager une gestion optimale. Ainsi, elles peuvent intégrer de l’immobilier, des obligations, des actions, du crédits, et biens d’autres sous-jacents.

Certaines sont pourtant utilisées dans les portefeuilles prudents de l’assurance-vie, afin d’aller chercher un minimum de rendement, sans pour autant s’exposer à un risque trop important. Ce risque se mesure principalement par la volatilité. Généralement, ces supports présentent un horizon de placement à 5 ans minimum. Néanmoins, il est possible d’en sortir à tous moments. N’oublions pas que le temps donne toujours raison aux marchés.

Rendement, There is no alternative !

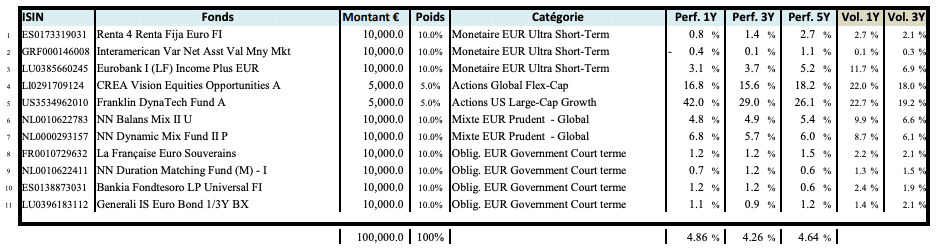

Retrouvez ci dessous un exemple d’allocation prudente sur une base de portefeuille assurance-vie luxembourgeoise, excluant les fonds en euros et échappant ainsi à la potentielle activation de la loi Sapin 2. Il est à noté que cette allocation propose un rendement sur 12 mois de 4,86 % malgré une conjoncture compliquée en 2020, pour une volatilité globale d’environ 5%.

Quelles alternatives au fonds en euros de l’assurance-vie ?

N’hésitez pas à nous demander une simulation d’allocation qui vous sera offerte en cliquant ICI.

Les ETF

Le principe des ETF est celui de la gestion indicielle, De ce fait il est impossible pour un investisseur de « battre » sur le long terme l’indice par des choix d’investissement. La gestion indicielle consiste à répliquer, de manière fidèle un indice prédéterminé. L’ETF est un mode de gestion « passive », par opposition à la gestion active où le gérant va tenter de surperformer l’indice par son talent et sa connaissance des marchés.

Les ETF sont faciles d’accès. On les appelle aussi « trackers » car ils suivent fidèlement leur indice de référence.

En Europe, les émetteurs d’ETF sont généralement des filiales de grandes banques, comme BlackRock ou Lyxor pour la société générale. La réplication est utilisée massivement, avec le biais que la contrepartie du swap est souvent la banque d’investissement.

Les fonds structurés

Les fonds structurés ont le vent en poupe. En effet, ces produits un peu plus sophistiqués que d’ordinaire permettent de saisir les opportunités de marché et de rémunérer le temps d’attente. L’avantage est que la durée de vie d’un fonds structuré est connue par avance et une protection du capital investi peut être envisagé jusqu’à 60 % dans certains cas.

*Ces supports sont des placements risqués. L’épargne n’est pas garantie en capital et il n’est pas exclu selon l’évolution des marchés financiers et du support considéré d’une perte totale du capital.

Des conceptions sur mesure pour l’épargnant

La valeur du produit structuré est soumise aux fluctuations des marchés actions, de taux, de crédit ou de change et comporte des risques spécifiques de liquidité et de volatilité. Le sous-jacent est souvent indexé sur des actions, des indices comme l’Eurostoxx ou le Cac 40, ou des matières premières. L’investissement dans un produit structuré doit être entendu sur le long terme même s’il peut se débloquer dans certains cas dès la fin de la première année et donc arriver à maturité en seulement un an. En cas de vente du fonds avant son échéance, sa valorisation pourra présenter une baisse eu égard à son niveau d’achat initial.

Quelles alternatives au fonds en euros de l’assurance-vie ?

Le transfert vers un PER

Issue de la loi Pacte et cher au ministre des finances, Bruno le Maire, le PER a pour but de re-dynamiser le PERP qui n’avait pas trouvé son public. Ainsi jusqu’en 2023, le transfert des avoirs investis sur un contrat d’assurance vie de plus de 8 ans vers le nouveau placement d’épargne retraite PER bénéficie d’un double avantage fiscal :

- Exonération des plus-values latentes : le transfert des avoirs investis sur un contrat d’assurance nécessite de procéder à un rachat (partiel ou total). Après 8 ans d’ancienneté l’épargnant bénéficie d’un abattement annuel de 4 600 € (pour les contribuables célibataires, veufs ou divorcés) ou 9 200 € (pour les contribuables soumis à imposition commune).

A titre exceptionnel, si les capitaux sont ensuite versés sur un PER (avant le 31 décembre de l’année du rachat), cet abattement est doublé, soit au total un abattement annuel de 9 200 € (pour les contribuables célibataires, veufs ou divorcés) ou 18 400 € (pour les contribuables soumis à imposition commune).

- Déductibilité de l’épargne à l’entrée sur le PER dans la limite du plafond épargne retraite. Le gain fiscal sera alors égal à la somme investie par rapport à taux marginal d’imposition à l’IR. Toutefois, le capital investi sera fiscalisé au barème de l’IR à la sortie. C’est uniquement si le contribuable est imposé à un taux marginal plus faible à la retraite, qu’il y trouvera un réel intérêt supplémentaire.

Investir, défiscaliser, préparer la retraite

L’horizon d’investissement pour un PER est le départ à la retraite : le capital investi est bloqué jusqu’à cette date (sauf cas de déblocage anticipé comme l’achat de la résidence principale). Les supports d’investissement sont nombreux et offrent une palette aussi large que ce que l’on peut trouver sur une assurance-vie.

Bien déterminer son profil investisseur

Pour proposer ce type d’allocations il faut au préalable mesurer son profil d’investisseur car nous sommes tous différents face aux risques. Ainsi, Plusieurs éléments sont à prendre en compte comme la situation de famille, le patrimoine global, les objectifs, l’âge et l’horizon de placement. Il est impératif pour l’investisseur de signer un avenant en cas d’arbitrage sur un fonds structuré et de prendre connaissance de toutes les informations liées aux fonds investis sur son contrat. Enfin, Il faut se reporter à la notice ou à la brochure de chaque produit en assurance vie. C’est un pré-requis. Pour conclure, Il est désormais certain que la diversification est devenue indispensable pour obtenir du rendement. La performance, plus que jamais, est aujourd’hui lié à la prise de risque de l’investisseur

Quelles alternatives au fonds en euros de l’assurance-vie ?

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance-vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son indépendance vous garantit un conseil impartial, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.