Investir en assurance-vie sans clean-shares ? Inconcevable en 2021

Les frais de gestion prélevés sur les unités de compte de l’assurance vie sont en règle générale assez opaques. Cependant une récente étude fait ressortir que les supports qui ne prennent pas de frais de rétrocessions, dits «clean share», permettent une meilleure performance des contrats d’assurance-vie ou de capitalisation.

Centaure Investissements vous propose de découvrir cette innovation dans l’assurance-vie où les clean-shares deviennent incontournables

Assurance-vie : Les clean-shares deviennent incontournables

Le sujet des frais de gestion dans l’assurance vie

L’épargne placée en unités de compte supporte traditionnellement les frais de gestion du contrat et les frais de gestion des unités de compte. En conséquence, la performance des unités de compte est généralement annoncée nette de frais. Cependant, depuis la loi Pacte, l’ensemble des frais doit obligatoirement être retranscrits sur les relevés des épargnants.

Les frais de gestion des unités de compte diffèrent selon que l’on investit dans des supports actions, des supports obligataires, des SCI ou encore des ETF (Exchange-Traded Fund) par exemple. Il est établi que les frais de gestion prélevés sur les contrats s’élèvent en moyenne autour de 1% de l’épargne constituée. Mais ils peuvent être bien plus élevés, notamment s’ils sont liés à des supports immobilier comme les OPCI et les SCPI.

Assurance-vie : Les clean-shares deviennent incontournables

Les frais de gestion des unités de compte

Les frais de gestion des unités de compte servent à rémunérer la société de gestion, tandis que les rétrocessions servent à payer le distributeur, par la société de gestion proprement dite. Et ce n’est pas fini, car si la société de gestion surperforme, elle s’arroge encore le droit de se verser une compensation supplémentaire appelée commission de surperformance.

Pour résumer, on estime qu’un épargnant qui investit sur une SICAV en actions se verra prélever en moyenne de 0,90 % de frais de gestion de son contrat et de presque 2% au titre des frais de gestion des unités de compte. De fait, pour surpasser le fonds en euros, le gérant de l’unité de compte devra générer une performance d’au moins 4% chaque année !

Assurance-vie : Les clean-shares deviennent incontournables

Assurance-vie : Les clean-shares deviennent incontournables

Avec les unités de compte « clean share », on peut faire baisser l’addition des frais d’environ 1,00 % par an. En l’espèce, l’assureur renonce à percevoir une commission de rétrocession. Bon à savoir, n’est-ce-pas ? L’autre avantage de cette innovation est le fait que le conseil reprend ainsi tout son sens.

En effet, les clean-shares, alliés à la gestion conseillée en ligne de votre contrat d’assurance-vie, permettent de bénéficier de quelques avantages non négligeables. Par exemple, l’accès à un processus d’arbitrages dématérialisé aux préconisations réalisées en ligne, directement par le conseiller. Ainsi, ce dernier saisit sa proposition d’arbitrage ou de maintien de la répartition de votre capital via l’extranet de son partenaire et le client dispose d’un délai de 7 jours pour accepter ou refuser le conseil via son espace client.

Ces préconisations sont généralement gratuites et illimitées. Cela replace donc le conseil au coeur de la relation entre le conseiller et son client, sans le risque de pénaliser la performance du contrat. Le lissage de ces frais évite également tout conflit d’intérêt entre le conseiller et la société de gestion, du fait que le conseiller percevra la même rémunération, quelque soit le fonds préconisé ou le conseil donné.

Je souhaite une simulation assurance-vie, capitalisation ou PER en clean share : Cliquez ici !

Des économies sur les frais de gestion au profit de la performance

Notez que dans ce cadre, l’économie se fait également sur les frais propres aux unités de compte sélectionnées. Sous réserve qu’elles soient éligibles à l’option “ Gestion conseillée en ligne ” (part “ GC ” par exemple). En effet, sous ce format, cette part de frais sera moins importante que les frais propres aux supports en unités de compte, éligibles habituellement à une gestion dite « libre », utilisée dans les contrats d’assurance-vie dits classiques.

Concrètement, placer son épargne sur des unités de comptes en clean-shares dans le cadre d’une gestion conseillée en ligne permet de bénéficier d’un meilleur rendement par rapport à une même unité de compte retenue en gestion libre. Et la différence peut-être importante dans le temps.

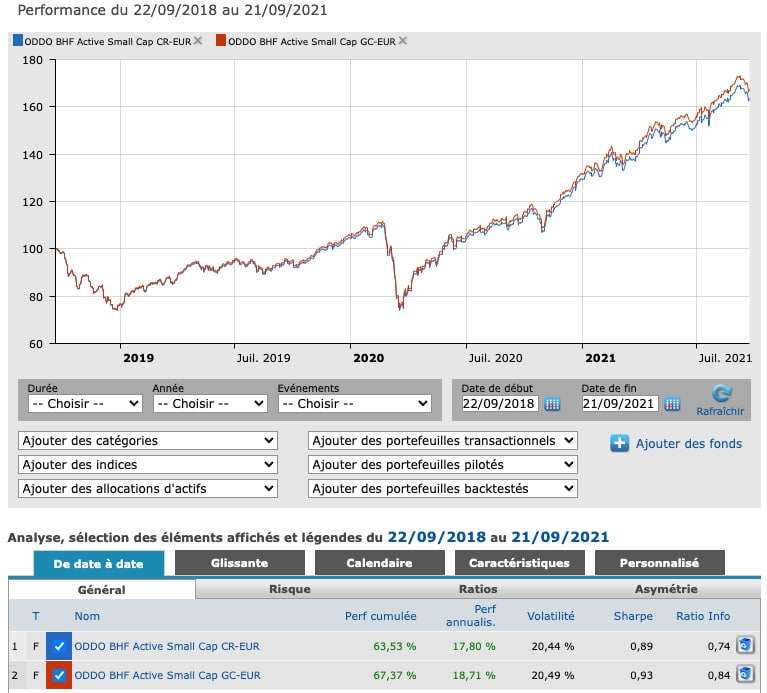

Par exemple, en sélectionnant le très dynamique fonds actions Oddo BHF Active Small Cap dans son contrat d’assurance-vie, la performance sur 3 ans (septembre 2018 – septembre 2021) a été de 63,53 % en gestion libre contre 67,37 % dans sa version clean-share, en gestion conseillée en ligne. Et cela à volatilité quasi-identique.

En clair, si vous aviez placé 10 000 euros dans votre contrat d’assurance-vie, de capitalisation ou encore dans un PER, sur cette unité de compte en septembre 2018, vous auriez réalisé aujourd’hui 6 347 € d’intérêts cumulés (bruts) dans le cadre de la gestion libre et 6 729 € dans le cadre de la version clean-share en gestion conseillée en ligne, soit 0,6 % de mieux. Avantage donc aux clean shares en gestion conseillée en ligne.

Assurance-vie : Les clean-shares deviennent incontournables

In fine, chez Centaure Investissements, nous nous tenons à votre disposition pour vous apporter des solutions de placements en assurance-vie « clean-shares » en adéquation avec votre profil de risque et votre horizon de placement. Il en va de même pour la trésorerie d’entreprises, d’associations, de SCI …

Je souhaite obtenir une simulation assurance-vie incluant de l’immobilier : Cliquez ici !

Communication non contractuelle

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. En conséquence, l’objectif de performance n’est pas garanti. L’assureur s’engage sur le nombre d’unités de compte et non sur leur valeur qu’il ne garantit pas. Elles s’entendent hors fiscalité et frais de gestion annuels des contrats de capitalisation concernés. En investissant sur des supports en unités de compte vous profitez du potentiel de performances des marchés financiers, mais vous prenez un risque de perte en capital. En effet, l’assureur s’engage sur le nombre d’unités de compte, mais ne garantit pas leur valeur. Celle-ci est soumise à des fluctuations, à la hausse comme à la baisse, en fonction de l’évolution des marchés financiers.

Notez qu’un entretien auprès d’un conseiller est indispensable afin de vérifier que les solutions présentées sont en cohérence avec votre situation. Sachez que la souscription à cette solution prendra en compte les objectifs et le profil d’investisseur de l’épargnant. L’investissement portant sur des supports en unités de compte présente un risque de perte en capital.

Les investissements immobiliers

Les investissements immobiliers sont des supports de placement à long terme et doivent s’envisager dans une optique de diversification de votre trésorerie. Ils investissent principalement dans des actifs liés à l’immobilier et par conséquent exposés aux risques liés au marché immobilier. La valeur de ces investissements peut varier à la hausse comme à la baisse selon l’évolution des marchés immobiliers, tout comme les revenus qui y sont associés.

Risques :

- Immobiliers : évolution des prix du marché immobilier, contrat de promotion immobilière, pénurie de biens correspondants aux critères de sélection.

- Financiers : taux (inflation, taux d’intérêt), liquidité, perte en capital, risque lié à l’endettement et à l’effet de levier, risque lié à la forme sociale de la Société

- Opérationnels : défaillance d’un locataire, vacance locative, absence d’historique opérationnel, sur-longévité du locataire dans le cadre du viager, risques spécifiques liés à la location et à la concentration de locataires, risques inhérents à l’absence de comptes historiques de la société, risque lié au contrat de promotion immobilière

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance-vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son indépendance vous garantit un conseil impartial, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.