– NOS CONSEILS D’EXPERTS –

« Parce que vos intérêts sont les nôtres »

Rétro économique 2022

2022 s’est achevée en ayant douché les rêves de reprise liés à la fin de la pandémie de Covid, après 2 années compliquées et parfois irrationnelles, mais néanmoins assez symétriques. En effet, L’année qui vient de s’écouler a démarré avec la propagation du nouveau variant Omicron laissant penser que cela impacterait momentanément la reprise de l’économie et de la consommation, dans l’espoir de réduire les tensions entre l’offre et la demande et d’infléchir les signaux d’inflation déjà bien présents. C’est l’exact inverse qui s’est produit avec une surtension exceptionnelle tant sur les chaînes d’approvisionnement que sur le marché de l’emploi.

Prévisions choc bourse et éco pour 2023

Nos trois prévisions choc bourse et éco pour l’année 2023

En cette fin d’année, toutes les grandes maisons se prêtent au traditionnel exercice des prévisions macroéconomiques pour l’an prochain. A quel niveau va être le PIB ? Où sera l’inflation ? Quelle cible pour l’indice boursier CAC 40 fin 2023 ? C’est un exercice périlleux. Encore plus cette fois-ci. L’horizon économique a changé radicalement en l’espace de quelques mois.

Découvrez les prévisions bourse et éco pour 2023 dans ce dernier édito de l’année.

Un grand merci à Christopher pour sa contribution à notre Newsletter et pour ses conseils sur Centaure Investissements Connect.

Faites une pause, c’est l’édito de Christopher Dembik !

Bonne année 2023 !

Toute l’équipe de Centaure Investissements – Centaure Investissements TV et Centaure Investissements Connect est heureuse de vous souhaiter d’excellentes fêtes de fin d’année.

Nous n’allons pas revenir sur cette année 2022 compliquée, un peu à l’image de 2020. Heureusement, dans quelques heures, nous basculerons ensemble vers 2023 qui, nous l’espérons tous, sera par effet de symétrie, semblable à 2021 à plusieurs égards.

Que faire en 2023 face à l’inflation : Epargner ou placer et investir ?

Le sujet à ne pas manquer en ce mois de décembre : Que faire en 2023 face à l’inflation : Epargner ou placer et investir ?

L’année 2022 s’achève sur un bilan compliqué pour les épargnants qui ont tout de même dépassé le niveau record de plus 16 % d’épargne cette année. Et pour garder le moral en 2022, il fallait être solide, éteindre les radios et les télés, ne plus lire la presse et essayer de travailler son optimisme soumis à rude épreuve.

La réalité est qu’on ne parle que des trains qui arrivent en retard. En effet, seules et les mauvaises nouvelles font vendre de l’audience. Ainsi, bon nombre d’acteurs de la presse et du monde de l’économie, souvent « bears » dans l’esprit, s’appliquent à diffuser des informations anxiogènes et parfois peu fondées quant aux chiffres de l’économie et de la finance.

Wilfried Gallant s’est exprimé il y a peu, avec une pointe d’humour sur le sujet. Pour lui, il y a deux catégories de personnes dans cet écosystème. Il y a la catégorie des optimistes et la catégorie des pessimistes. Et généralement, les pessimistes font de l’audience et les optimistes font de l’argent.

Suite à cette année catastrophique sur les marchés, il est de bon ton de se demander que faire de son épargne et comment investir en 2023 alors que certains annonce une crise financière et que d’autres prévoient une inflation grandissante sans oublier les problèmes liés aux conflits, à l’énergie, à la dette, au Covid et j’en passe … Alors, que faire en 2023 face à l’inflation : Epargner ou placer et investir ?

Private Equity : Quèsaco ?

Suivez les conseils en gestion de l’épargne de Christopher DEMBIK : comment faire évoluer votre épargne ?

Il y a moins d’un an de cela, le portefeuille d’investissement classique était le 60/40

60 % d’exposition sur les marchés actions (via par exemple les fonds actions ou des ETF qui reproduisent l’évolution du cours des principaux indices boursiers) et 40 % d’obligataire (il peut s’agir d’obligations émises par les Etats, les entreprises ou les institutions supranationales).

Avec un tel schéma, n’importe qui (ou presque) était assuré d’avoir un rendement annuel supérieur (et dans bien des cas nettement supérieur) à l’inflation. Mais ça, c’était avant.

Baisse de l’immobilier : Ça va tanguer !

Immobilier : Ça va tanguer !

Les oiseaux de mauvais augure finissent toujours par avoir raison. L’économiste Marc Touati annonçait en 2014 (pile au moment où les taux d’intérêt ont commencé à s’affaisser) une baisse des prix de l’immobilier d’environ 10 % d’ici à 2016. Cela ne s’est pas produit, comme tout le monde a pu le constater.

Mais l’environnement économique qui a porté à la hausse l’immobilier français fait désormais partie de l’ancien monde. Nous sommes entrés dans un monde de taux durablement élevés (même si les taux réels, qui prennent en compte l’inflation, sont encore historiquement bas) et d’inflation en partie structurelle qui rogne le pouvoir d’achat des ménages.

La baisse (qui est déjà amorcée) va s’accentuer dans les mois à venir. C’est quasiment inévitable. En revanche, il faut faire la part des choses. La situation française est spécifique. Il n’y a pas d’éclatement de bulle en perspective.

Bientôt Noël : Cadeau ou donation ?

Plus qu’un mois avant Noël : où s’arrête le cadeau et où commence la donation ?

Vous envisagez de faire un chèque à vos enfants ou à l’un d’eux pour Noël ? Sachez que la frontière est mince entre le cadeau qui n’a aucune incidence, et la donation qui aura des conséquences juridiques et fiscales. Alors, jusqu’où pouvez-vous aller ?

SCI : quand choisir l’IS ?

Le sujet à ne pas manquer en ce mois de juin : SCI : Quand choisir l’impôt société ?

La SCI permet d’acquérir, de gérer et de transmettre un voire plusieurs biens immobiliers. Mais lors de la création, le sujet de la fiscalité se pose systématiquement … Quelle option choisir entre la semi-transparence fiscale (IR) ou l’impôt sur les sociétés ? Cette seconde option, l’IS, peut s’avérer pertinente dans certains cas. Lesquels ? La réponse dans cette vidéo.

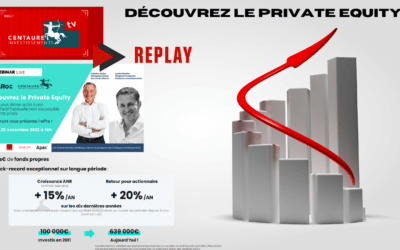

Replay de la visioconférence sur le thème du Private Equity

Revivez le replay de la visioconférence sur le thème du Private Equity avec notre partenaire Altaroc

Découvrez le Private Equity et ses performances exceptionnelles. Découvrez pourquoi cette classe d’actifs propose une telle performance et séduit autant les grandes fortunes.

En effet, historiquement réservé aux familles fortunées, Altaroc propose une offre en Private Equity destinée au grand public et complètement démocratisée. Cette offre est néanmoins établie avec les meilleurs acteurs mondiaux de ce domaine.

Qui peut-être concerné par l’investissement en Private Equity ?

Altaroc propose des solutions pensées pour les particuliers et simple d’accès. De ce fait, elle s’adresse aux personnes physiques via l’assurance-vie luxembourgeoise ou en nominatif, d’une part. Et d’autre par aux personnes morales (SCI, Holding, SAS, SARL …) via des contrats de capitalisation luxembourgeois par exemple.

Les fonds de Private Equity Altaroc sont très peu risqué car mis en place auprès de 5 à 6 gérants parmi les meilleurs mondiaux. Sur les 20 dernières années, le TRI net de chacun des fonds est supérieur à 15 % de rendement annuel. Ces fonds, investis dans le Buy-Out et le Growth , soit les deux segments les plus rentables et les moins volatils du Private Equity sont exceptionnellement rentables et bénéficient d’un historique de performances plus que séduisant, évalué sur les 25 dernières années.

Vos clauses bénéficiaires sont elles bien rédigées

Etes-vous sûre que vos clauses bénéficiaires sont bien rédigées ?

L’assurance-vie est un véritable couteau-suisse de la gestion de patrimoine. Initialement conçue comme une assurance, elle répond aujourd’hui à de nombreux objectifs et notamment à celui de la transmission du patrimoine.

En souscrivant un contrat, vous désignez un ou plusieurs bénéficiaires qui recevront directement le capital à votre décès, et ce dans des conditions fiscales avantageuses. Cette désignation peut être réalisée lors de la souscription du contrat ou dans un acte séparé. Elle est modifiable à tout moment par vous seul et par un simple courrier.

Passoires thermiques en soldes

Des centaines de milliers de logements bientôt non grata sur le marché locatif.

En 2023, les logements classés G ne pourront plus être loués. Toutefois, les baux en cours bénéficient d’un sursis, jusqu’au changement de locataire.

Mais qu’est-ce qu’une passoire thermique ?

Petit guide de survie en période de récession

Suivez les conseils en gestion de l’épargne de Christopher DEMBIK sur la période de récession que nous traversons

C’est la période de l’année où chacun y va de ses pronostics pour l’année à venir. Une minorité est optimiste. Une majorité est pessimiste.