En 2024, la sagesse financière se traduirait idéalement par une danse délicate entre la prise de risque et la prudence. Actuellement, les investisseurs, armés d’optimisme, se lancent dans une frénésie d’achats d’actifs risqués, anticipant un retournement imminent de la politique monétaire des banques centrales.

Cet élan, alimenté par la perspective d’une baisse rapide de l’inflation et d’une détente des taux à long terme, marque un revirement significatif par rapport à la prudence observée durant les périodes de hausse des taux. Mais quelle stratégie adopter pour votre portefeuille d’assurance vie et de plan épargne retraite (PER) dans ce contexte de renouveau de la prise de risque ?

Les prévisions économiques et leur impact sur les actifs risqués

L’annonce d’une baisse prochaine des taux en milieu d’année (voir notre article détaillé : « Vers une crise mondiale en 2024 ? ») a suscité un regain d’intérêt pour les actifs considérés comme « risqués », tels que les actions, les cryptomonnaies et certains « penny stocks » américains.

Les indices boursiers ont connu des envolées, avec des hausses spectaculaires en novembre, et le bitcoin a franchi le cap symbolique des 40 000 dollars. Pourtant, un actif étiqueté « risqué » n’est pas nécessairement dénué de valeur ou de potentiel.

L’importance de la sélectivité en investissement

Le retour des « meme stocks », ces actions souvent gonflées par l’influence des réseaux sociaux, est notable. Les communautés en ligne, galvanisées par l’anticipation d’une baisse des taux, propulsent ces titres vers des valorisations parfois excessives. La saison du « grand n’importe quoi » est lancée, signalant l’importance de la prudence et de la sélectivité pour les épargnants et autres détenteurs de contrats d’assurance vie et de PER afin de distinguer les véritables opportunités des tendances éphémères.

En clair, pour les épargnants en assurance vie et en PER, il est essentiel de distinguer les tendances passagères des opportunités d’investissement solides.

Naviguez sur les marchés avec sagacité

Comment aborder les marchés en 2024 pour sécuriser et valoriser votre épargne ? Une allocation d’actifs judicieuse est semblable à la préparation d’un cocktail sophistiqué, nécessitant une base solide et une touche de diversification opportuniste, tant géographique que thématique.

Bien que les actions soient perçues comme risquées, surtout en France, elles demeurent une composante essentielle d’un portefeuille diversifié. En effet, elles offrent souvent le meilleur potentiel de croissance et de rendement à long terme. Il est néanmoins crucial de savoir « faire le dos rond » et de patienter durant les périodes économiques agitées.

Un conseil :

Informez-vous ou demandez à votre conseiller la valeur du « Maximum Drawdown » pour les supports d’investissement envisagés. Cette donnée indique la perte maximale historique qu’un investisseur aurait subie en achetant au plus haut et en vendant au plus bas, sur une période donnée, souvent de 60 mois. Cette mesure de risque est détaillée pour chaque unité de compte dans les portefeuilles modèles disponibles sur notre application Centaure Investissements Connect.

Les obligations : Une touche de tranquillité avec des réserves

Généralement, les obligations vous apportent une touche de tranquillité mais pas toujours. Traditionnellement considérées comme des havres de sécurité, les obligations d’État, les placements à court terme et certaines solutions immobilières servent souvent de contrebalance dans les portefeuilles d’investissement. Elles peuvent vous offrir le bon équilibre en termes de risque, et vous permettre de dormir plus sereinement.

Cependant, les années 2022 – 2023 nous ont rappelé que les obligations ne sont pas à l’abri des soubresauts du marché. Des périodes moins propices ont révélé que même ces actifs dits « moins risqués » peuvent subir des corrections brutales, voire un crack en quelques mois seulement. Ainsi, bien qu’elles représentent une alternative pour réduire votre exposition au risque, elles ne sont pas exemptes de volatilité.

En résumé, les obligations ne sont pas une panacée ; elles constituent simplement une composante de diversification au sein d’une stratégie globale d’investissement bien équilibrée.

Il est important de noter que les stratégies qui ont fonctionné dans le passé peuvent ne pas être infaillibles face aux défis futurs. L’année 2024 exige donc une réévaluation continue des allocations d’actifs pour s’adapter aux conditions changeantes du marché.

Je souhaite obtenir une analyse de mes placements : Cliquez ici !

Les nouvelles technologies et les marchés émergents : quelle trajectoire pour 2024 ?

Lorsque nous nous tournons vers 2024, l’investissement dans les secteurs des nouvelles technologies semble être une évidence. La clarté avec laquelle ces secteurs se démarquent est sans précédent, touchant pratiquement tous les domaines de notre vie quotidienne. Néanmoins, un œil vigilant est de rigueur face au risque de survalorisation qui plane sur certaines entreprises technologiques aux valorisations astronomiques.

Pourtant, il est intéressant de se remémorer l’inquiétude générale concernant la valorisation d’Apple en août 2018, lorsqu’elle a franchi le seuil des 1000 milliards de dollars. Inquiétudes qui se sont avérées infondées en 2023, avec Apple dépassant les 3000 milliards de dollars de valorisation. Cela souligne la performance remarquable des ‘Sept Magnifiques’ – Apple, Microsoft, Amazon, Alphabet, NVIDIA, Meta Platforms et Tesla – qui ont connu une croissance de 12% depuis le creux d’octobre, soit le double de la croissance du reste de l’indice S&P 500.

La « tech » n’est pas le seul domaine prometteur pour 2024

Cependant, la technologie n’est pas le seul domaine prometteur pour 2024. L’orientation d’une partie des investissements vers des marchés émergents ou des secteurs thématiques tels que l’Inde ou le secteur de l’eau semble plus pertinente que jamais. Avec sa croissance économique rapide et son étroite collaboration avec le secteur technologique, l’Inde représente un marché émergent de choix.

De même, des domaines tels que la robotique, la cybersécurité, le cloud, la gestion de l’eau et la transition énergétique sont au cœur des tendances dominantes. Ils offrent des innovations constantes qui façonnent l’avenir et constituent des opportunités d’investissement alléchantes. Cependant, une analyse minutieuse est primordiale pour discerner les entreprises et les économies qui possèdent un réel potentiel de croissance et pour esquiver les pièges des surévaluations.

En intégrant cette perspective dans votre stratégie d’investissement pour 2024, il est crucial de tenir compte de l’équilibre entre les secteurs technologiques établis et les marchés émergents prometteurs.

La value et les small caps : des opportunités dans un marché volatil

La stratégie d’investissement en « value », qui se concentre sur les actions sous-évaluées présentant un potentiel de croissance, semble particulièrement judicieuse dans le contexte actuel du marché. Cette approche vise à déceler les sociétés dont la valeur intrinsèque n’est pas pleinement reconnue par le marché, offrant ainsi des opportunités d’achat à des prix avantageux. Dans un environnement où les marchés fluctuent, cette méthode d’investissement peut s’avérer particulièrement fructueuse.

Parallèlement, les small caps, ces entreprises à petite capitalisation boursière, méritent également une attention particulière. Elles ont été significativement impactées par la hausse des taux d’intérêt ces derniers mois, ce qui a entraîné une sous-évaluation de nombreuses petites entreprises prometteuses.

Bien que ces titres soient généralement plus volatils, ils offrent un potentiel de rendement attrayant, surtout dans un contexte de rebond économique. Leur capacité à se redresser rapidement, couplée à leur potentiel de croissance, peut représenter une aubaine pour les investisseurs avisés.

L’importance d’une analyse fondamentale rigoureuse

Toutefois, il est crucial de souligner l’importance d’une analyse fondamentale rigoureuse lors de l’investissement dans les small caps. Dans un marché animé par l’enthousiasme et parfois par la spéculation, il est essentiel de rester ancré dans une évaluation réaliste des entreprises. Identifier les ‘pépites’ dans ce segment nécessite une compréhension profonde des fondamentaux de l’entreprise, de son modèle économique, de sa position sur le marché, et de sa capacité à générer des bénéfices à long terme.

Je souhaite obtenir des conseils suite à une succession : Cliquez ici !

L’immobilier : focus majeur pour 2024

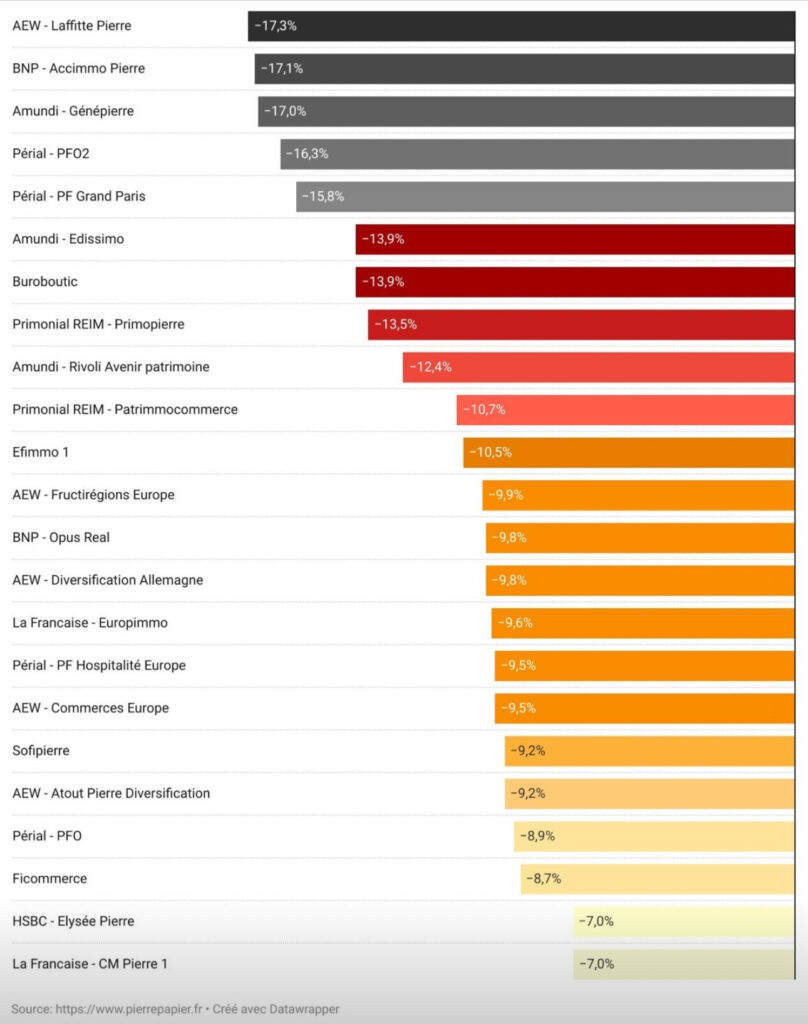

L’année 2024 s’annonce cruciale pour le secteur immobilier. De nombreux épargnants font face aux défis de dévalorisation et de problèmes de liquidité sur la pierre-papier. Ce sujet concerne certaines Sociétés Civiles de Placement Immobilier (SCPI), Organismes de Placement Collectif Immobilier (OPCI) ou Sociétés Civiles Immobilières (SCI) détenues en direct, via des assurances-vie ou des PER.

Cette situation, malheureusement, ne semble être que le début d’un phénomène plus large. Il est particulièrement visible sur le marché immobilier mondial. Notamment en France et en Allemagne où l’immobilier est traditionnellement considéré comme un actif résilient. La dévalorisation des parts, la baisse des rendements et, dans certains cas, le blocage de l’épargne par des acteurs incapables de faire face aux demandes de rachats ou d’arbitrages sont des réalités actuelles du marché.

Cependant, il est important de noter que tous les actifs immobiliers ne sont pas à exclure. Certaines SCI, par exemple, avec des modèles économiques solides, restent peu, voire pas du tout, affectées par ces problèmes de valorisation et de liquidité. Cette crise offre également des opportunités uniques, tant pour les professionnels du secteur que pour les épargnants.

Du côté de l’immobilier coté

Du côté de l’immobilier coté, qui a subi une forte dégradation en 2022 en raison de la hausse des taux, nous anticipons un potentiel rebond en 2024. Cette perspective est renforcée par les attentes d’assouplissement monétaire des banques centrales, créant des opportunités auprès des acteurs en difficulté, parfois contraints de revendre une partie de leurs actifs.

Dans ce contexte, chez Centaure Investissements, nous avons récemment relancé un produit structuré sur l’action Unibail-Rodamco-Westfield pour nos clients possédant des contrats d’assurance-vie de droit luxembourgeois. Le précédent produit, ayant rencontré un franc succès, a été rappelé à la grande satisfaction de tous. Lancé en février 2023, il a été clôturé en novembre de la même année, offrant un coupon brut de 15,85 %, avec une protection initiale à –50% sur une maturité initiale de 5 ans. Ce succès illustre la capacité de réactivité et d’adaptation à un marché en constante évolution.

Ainsi, 2024 se présente comme une année de vigilance mais aussi de potentiel pour les investissements immobiliers.

Je souhaite optimiser mes placements : Cliquez ici !

Trouver l’équilibre entre horizon de placement, objectifs, risque et sécurité

En conclusion, vous comprendrez que 2024 s’annonce comme une année jalonnée à la fois d’opportunités et de pièges. L’euphorie du marché actuel peut facilement mener à des choix d’investissement audacieux, mais il est essentiel de maintenir la prudence comme guide principal.

Au-delà des actifs traditionnels, il pourrait être tentant de se tourner vers des options plus spécifiques telles que le Private Equity, des fonds obligataires à échéance fixe, des fonds structurés sur les marchés de taux, des investissements dans les matières premières, le marché japonais, l’or, entre autres. Toutefois, une approche sensée, tenant compte des tendances économiques majeures, est cruciale pour éviter de grosses erreurs d’allocation d’épargne.

Offrez-vous un horizon d’investissement suffisamment long

Un horizon d’investissement suffisamment long, idéalement de 5 ans ou plus, permet de naviguer à travers les fluctuations du marché. Il est important de reconnaître que l’adoption d’un niveau de risque plus élevé peut conduire à une plus grande volatilité, mais elle offre également des chances de rendements plus conséquents sur le long terme.

Rappelez-vous que les performances passées ne sont pas nécessairement indicatives des résultats futurs, et que les décisions prises dans la précipitation ou sous l’influence de la panique sont rarement judicieuses. En cas de doutes ou d’inquiétudes, il est toujours conseillé de consulter votre conseiller financier pour discuter de l’état actuel du marché, de son impact sur votre épargne, et d’éventuelles stratégies d’ajustement, qu’il s’agisse d’arbitrage dans vos placements ou de modification de votre profil d’investisseur.

La recherche de rendements élevés sans risque est une quête illusoire

Il est également important de souligner que la recherche de rendements élevés sans risque est une quête illusoire. Les investissements exotiques aux promesses trop belles pour être vraies doivent être évités, tout comme la quête du « mouton à cinq pattes » qui s’avère souvent infructueuse.

En outre, assurez-vous que vos investissements en Private Equity ou immobilier incluent une clause de liquidité pour éviter tout blocage de vos fonds en cas de problèmes. Cette mesure de sécurité peut représenter un coût supplémentaire mais est fondamentale pour protéger votre capital.

Chez Centaure Investissements, notre engagement est de vous accompagner dans cette dynamique complexe du marché, vous aidant à positionner stratégiquement votre assurance vie et PER pour une croissance durable et sécurisée. Nous vous invitons à suivre nos analyses approfondies et nos conseils d’investissement qui visent à maximiser vos rendements tout en préservant votre capital.

Nous proposons des analyses personnalisées d’allocation d’unités de compte pour vos assurances-vie, PER, et contrats de capitalisation. N’hésitez pas à nous contacter pour bénéficier de notre expertise et de nos services personnalisés.

Je souhaite obtenir un bilan de mes placements : Cliquez ici !

Votre conseiller en gestion de patrimoine : chef d’orchestre de vos placements financiers

À la fin de cette exploration des stratégies d’investissement pour 2024, il est essentiel de reconnaître le rôle pivot de votre conseiller en gestion de patrimoine. Pensez à lui comme au chef d’orchestre de vos finances, qui harmonise chaque aspect de votre patrimoine pour réaliser vos projets et résoudre des problématiques patrimoniales complexes.

Votre conseiller est là pour vous guider, élaborant et mettant en œuvre des stratégies sur mesure qui correspondent à vos objectifs uniques. Grâce à son indépendance, il vous offre des conseils impartiaux et personnalisés, toujours dans le but de votre réussite personnelle et financière. Loin de toute influence de conflits d’intérêts, les solutions proposées sont exclusivement choisies pour servir au mieux vos intérêts.

Votre conseiller s’entoure d’autres experts

Pour vous offrir une expertise complète, votre conseiller s’entoure d’autres experts dans divers domaines financiers et juridiques. Cette équipe de spécialistes travaille ensemble pour vous fournir un éventail de connaissances et d’outils, vous donnant ainsi toutes les clés pour optimiser et faire fructifier votre patrimoine.

Et souvenez-vous, les services d’un conseiller en gestion de patrimoine ne sont pas réservés à l’élite financière. Que vous soyez en train de planifier votre retraite, d’assurer votre maison, ou simplement de placer vos économies, votre conseiller est là pour vous aider. Chez Centaure Investissements, nous sommes fiers de rendre la gestion de patrimoine accessible à tous, vous accompagnant à chaque étape de votre parcours financier pour garantir que vos objectifs soient non seulement atteints, mais dépassés.

N’attendez plus pour prendre en main votre avenir financier. Contactez-nous et découvrez comment nos services personnalisés peuvent transformer vos projets en réalité.

Communication non contractuelle

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. En conséquence, l’objectif de performance n’est pas garanti. L’assureur s’engage sur le nombre d’unités de compte et non sur leur valeur qu’il ne garantit pas. Elles s’entendent hors fiscalité et frais de gestion annuels des contrats de capitalisation concernés.

En investissant sur des supports en unités de compte vous profitez du potentiel de performances des marchés financiers, mais vous prenez un risque de perte en capital. En effet, l’assureur s’engage sur le nombre d’unités de compte, mais ne garantit pas leur valeur. Celle-ci est soumise à des fluctuations, à la hausse comme à la baisse, en fonction de l’évolution des marchés financiers.

Cet article ou cette vidéo ne doivent en aucun cas s’apparenter à un conseil en investissement ou une recommandation d’acheter, de vendre ou de continuer à détenir un investissement. Centaure Investissements ne saurait être tenu responsable d’une décision d’investissement ou de désinvestissement sur la base de cet article ou de cette vidéo.

Notez qu’un entretien auprès d’un conseiller est indispensable afin de vérifier que les solutions présentées sont en cohérence avec votre situation. Sachez que la souscription à cette solution prendra en compte les objectifs et le profil d’investisseur de l’épargnant. L’investissement portant sur des supports en unités de compte présente un risque de perte en capital.